股市恩仇录:宜通世纪上演A股最狗血并购故事

天可度,地可量,唯有人心不可防。但见丹诚赤如血,谁知伪言巧似簧。

——白居易《天可度》

有恩报恩,有仇报仇,是为快意恩仇。资本市场的血腥惨烈,永远超出武侠小说,超过我们臆想中的江湖。

这里,才是真正的江湖。

废话不多说,今天直撸正题,风云君给各位吃瓜群众讲一场尔虞我诈、相爱相杀的资本市场故事,堪称现实版股市恩仇录。

一、志同道合,情同父子

宜通世纪(行情300310,诊股)(300310.SZ)2012年上市,原主营业务覆盖通信网络技术服务、系统解决方案、通信设备销售业务、 物联网平台及解决方案。

时间到了2016年9月30日,公司“依托多年在通信行业和信息技术领域积累的经验,不断拓展新的业务范畴,积极布局智慧医疗”,不再甘于原业务,召开董事会讨论通过了《关于发行股份及支付现金购买资产并募集配套资金报告书(草案)及其摘要的议案》,公司拟以发行股份及支付现金的方式,向深圳市倍泰健康测量分析技术有限公司(以下简称倍泰健康)全体股东方炎林、李培勇等人购买其合计持有的倍泰健康100%的股权。随后,该议案经股东大会审议通过。

2017年4月7日,宜通世纪收到中国证监会审核通过的通知书。

同期,倍泰健康向深圳市市场监督管理局领取新的营业执照,方炎林等16名交易对手所持倍泰健康100%股权已全部过户至宜通世纪名下,倍泰健康变更成为宜通世纪的全资子公司。

2017年 5月1日,宜通世纪开始将倍泰健康纳入合并范围编制合并报表。

值得一提的是,宜通世纪以10亿元的交易价格与倍泰健康可辨认净资产公允价值2.44亿元的差额确认合并形成的商誉为7.56亿元,溢价率高达309%。

那,一个最直接的问题就来了:标的资产何以享受如此高溢价呢?

根据公开信息,倍泰健康是一家“能够提供成熟的智慧健康产品、服务、系统平台的整体解决方案的企业”。收购完成后,“宜通世纪完成倍泰健康产品和基本立子平台的对接,利用公司在运营商的渠道优势,对接倍泰健康在基层医疗的整体解决方案,与运营商合作一起推进分级诊疗方案的落地”。

回顾该交易结果,一方想布局智慧医疗如偿所愿,一方手中资产卖了个好价钱,你情我愿,你侬我侬,融合一体,巫山云雨,颠暖倒凤,从此应该恩恩爱爱,过上没羞没臊的好日子。

是的,一开始是的。

二、指天为誓、忠贞不渝

1、业绩承诺

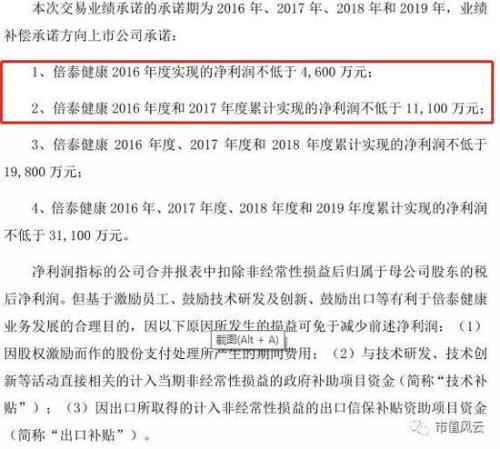

根据宜通世纪与交易对方签署的《发行股份及支付现金购买资产协议》,方炎林等业绩补偿承诺方向宜通世纪承诺如下:

倍泰健康2016年度实现的净利润(以下均指扣非归母净利润)不低于4,600万元;2016年度和2017年度累计实现的净利润不低于11,100万元;2016年度、2017年度和2018年度累计实现的净利润不低于19,800万元。2016年、2017年度、2018年度和2019年度累计实现的净利润不低于31,100万元。

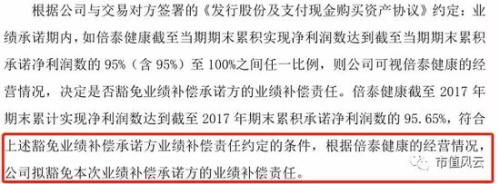

倍泰健康2016年度实现承诺口径净利润为4987.59万元,大于盈利承诺数4600万元,已完成了2016年业绩承诺;

2017年度实现承诺口径净利润为5,629.12万元,2016年度和2017年度累计实现承诺口径净利润为10,616.71万元,与2016年度和2017年度累计盈利承诺数11,100万元的差异数为483.29万元,完成2016年度和2017年度累计盈利承诺数的95.65%。

既然相亲相爱,宜通世纪根据倍泰健康的经营情况,决定豁免本次业绩补偿承诺方的业绩补偿责任。

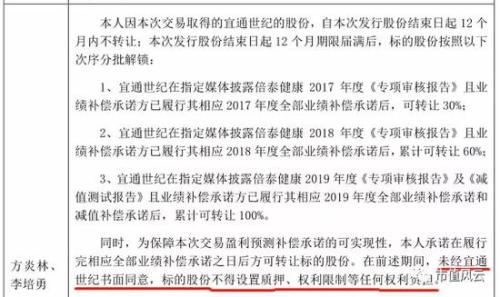

2、股份锁定承诺

根据宜通世纪与业绩承诺方方炎林、李培勇等签署了《发行股份及支付现金购买资产协议》,方炎林、李培勇就其所持公司股份承诺了对应的锁定期。在锁定期限内,明确要求方炎林、李培勇等未经宜通世纪书面同意,所持尚未解锁的公司股份不得设置质押、权利限制等任何权利负担。

热门搜索